¶ Como cadastrar o CAEPF - Produtor Rural Pessoa Física?

Produtor Rural Pessoa Física é aquele que, sendo proprietário ou não, desenvolve atividades agropecuárias (agrícolas, pastoris ou hortifrutigranjeiras), pesqueiras, de silvicultura ou de extração de produtos primários, vegetais ou animais. Essas atividades podem ocorrer em área urbana ou rural, em caráter permanente ou temporário, realizadas diretamente ou por intermédio de prepostos.

Neste material, serão fornecidas orientações sobre como cadastrar Produtor Rural Pessoa Física no sistema.

Deste modo, acompanhe as etapas a seguir no sistema Questor.

Importante: O Tipo de CAEPF para Produtor Rural sempre será "Produtor Rural" ou "Segurado Especial"; nunca será "Contribuinte Individual".

¶ Módulo Gerenciador de Empresas

Acesse o menu: Cadastro > Empresas na aba Estabelecimento. Após, clique no ícone de "Novo" para cadastrar a nova empresa.

Na aba Estabelecimento, preencha os campos destacados na imagem a abaixo:

Tipo Inscrição: Selecione como “CNO”;

CNPJ/CPF/CNO: Informe o número do CNO (antigo CEI). Mesmo sendo um novo CAEPF, a Receita Federal deve informar um código de CNO para esse Produtor Rural Pessoa Física;

CPF Responsável: Informe o CPF do responsável;

Tipo de CAEPF: Selecione “Produtor Rural”;

CAEPF: Informe o código do CAEPF, deve conter 14 dígitos.

¶ Atividade Federal (Cnae)

Na aba Acompanhamento Empresa/Estabelecimento, sub aba, CNAE Matriz/ Filial, cadastre o CNAE preponderante do Produtor Rural e preencha a data inicial (Data de abertura do CAEPF).

¶ Configurador Inteligente aba Empresa

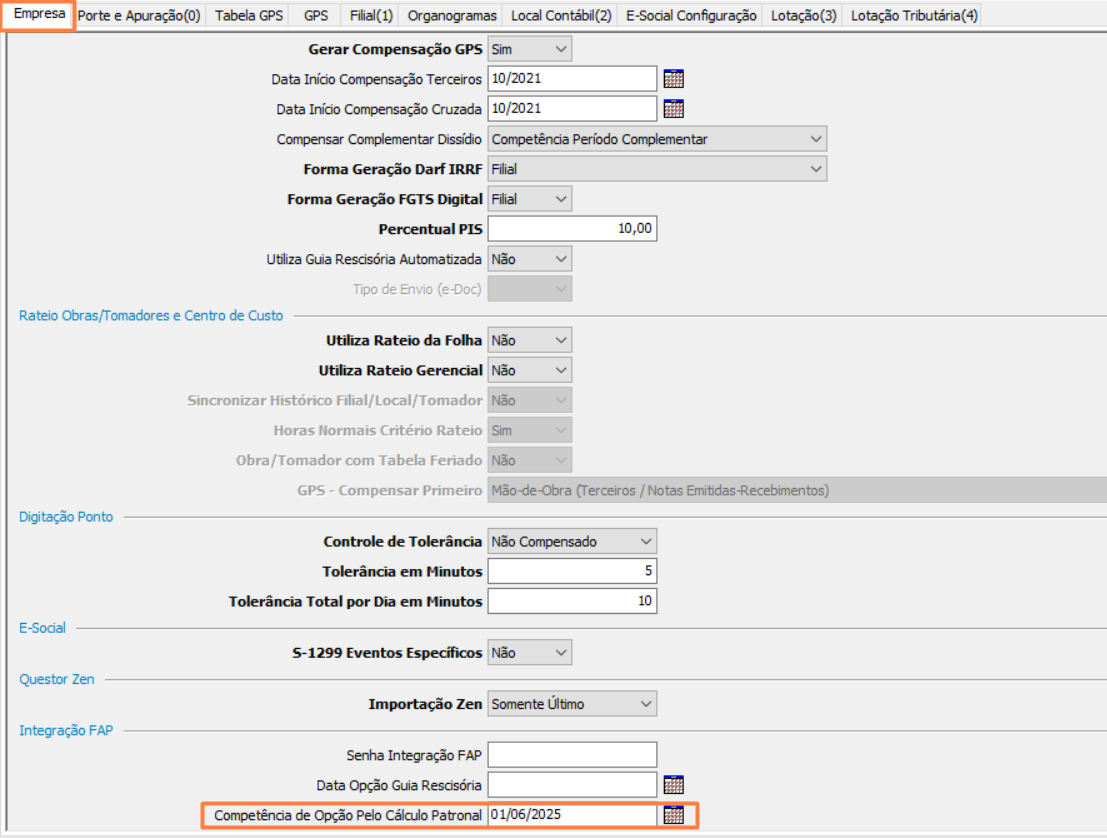

As orientações a seguir são válidas para empresas que optaram pelo Novo Cálculo Patronal.

Se você ainda não sabe como realizar essa opção, consulte o nosso manual: Novo Cálculo Patronal.

Para verificar se a empresa está configurada corretamente, acesse o caminho: Configurações > Configurador Inteligente

Na aba Empresa, confira se a opção "Novo Cálculo Patronal" está informada.

¶ Configurações Iniciais (Opção eSocial)

Acesse o menu: Áreas de Trabalho eSocial > Configurações > Configurações Iniciais (Opção eSocial).

Ou aba eSocial Configurações no Configurador Inteligente.

Configure os campos:

Data: Informe a data do início da obrigatoriedade do eSocial – Grupo 3: 10/01/2019 ou consulte a Data Correta das Configurações do eSocial.

Faseamento: Grupo 3 (Entidades Empresariais Optantes Simples);

Classificação Tributária: 21- Pessoa Física – Exceto Segurado Especial;

Opção de Tributação do Produtor Rural: Este campo tem como objetivo atender às disposições da Lei nº 13.606, de 9 de janeiro de 2018, que permite ao Produtor Rural, seja Pessoa Física ou Jurídica, escolher a forma de contribuição para a Previdência Social..

Conforme a IN RFB nº 2185/2024 (Art. 96, § 3º), o produtor rural pessoa física sem CNPJ não é contribuinte do salário-educação. Porém, caso possua CNPJ, a dispensa não se aplica.

Portanto, informe a opção de tributação adotada pela empresa Produtor Rural Pessoa Física para o respectivo ano.

Sempre que a empresa alterar sua forma de recolhimento, será necessário cadastrar uma nova configuração de opção.

Além disso, deve existir um cadastro de GPS, contendo os percentuais correspondentes à opção escolhida.

Opções disponíveis:

Produtor Rural – Comercialização da Produção

- Selecione esta opção quando, no ano em questão, a empresa optar por contribuir apenas sobre a comercialização da produção, mesmo sendo Produtor Rural Pessoa Física.

Neste caso, será calculada apenas a contribuição para Outras Entidades. - A partir da competência 06/2025, não haverá apuração do Código de Imposto 1170/01 - CP Terceiros - Salário-Educação - Normal.

- No eSocial, será informado na transação S-1000 o Indicativo de Tributação “1 - Sobre a comercialização da sua produção”.

Produtor Rural – Folha de Pagamento

- Ao escolher essa opção, serão calculadas as contribuições referentes a:

- CPP (Contribuição Patronal Previdenciária);

- Outras Entidades;

- RAT (Riscos Ambientais do Trabalho);

- FAP (Fator Acidentário de Prevenção).

- A partir da competência 06/2025, não haverá apuração do Código de Imposto 1170/01 - CP Terceiros - Salário-Educação - Normal.

- No eSocial, será informado na transação S-1000 o Indicativo de Tributação “2 - Sobre a folha de pagamento”.

Produtor Rural Pessoa Física com inscrição no CNPJ – Comercialização da Produção

- Selecione esta opção quando, no ano em questão, a empresa optar por contribuir apenas sobre a comercialização da produção, mesmo sendo Produtor Rural Pessoa Física.

Neste caso, será calculada apenas a contribuição para Outras Entidades. - Haverá apuração do Código de Imposto 1170/01 - CP Terceiros - Salário-Educação - Normal.

- No eSocial, será informado na transação S-1000 o Indicativo de Tributação “1 - Sobre a comercialização da sua produção”.

Produtor Rural Pessoa Física com inscrição no CNPJ – Folha de Pagamento

- Ao escolher essa opção, serão calculadas as contribuições referentes a:

- CPP (Contribuição Patronal Previdenciária);

- Outras Entidades;

- RAT (Riscos Ambientais do Trabalho);

- FAP (Fator Acidentário de Prevenção).

- Haverá apuração do Código de Imposto 1170/01 - CP Terceiros - Salário-Educação - Normal.

- No eSocial, será informado na transação S-1000 o Indicativo de Tributação “2 - Sobre a folha de pagamento”.

¶ Ajustes em caso de divergência

Se houver diferenças entre o sistema e o eSocial, deve-se revisar e, se necessário, atualizar o cadastro de Lotação Tributária (S-1020), garantindo a correta transmissão do Código de Terceiros.

Procedimentos:

Acesse Operações > Folha de Pagamento > Configurações > Configurador Unificado > Aba Lotação Tributária.

➡ Inclua um novo histórico com Competência 06/2025, preenchendo o Código de Terceiros e o Percentual de Terceiros conforme os valores vigentes.

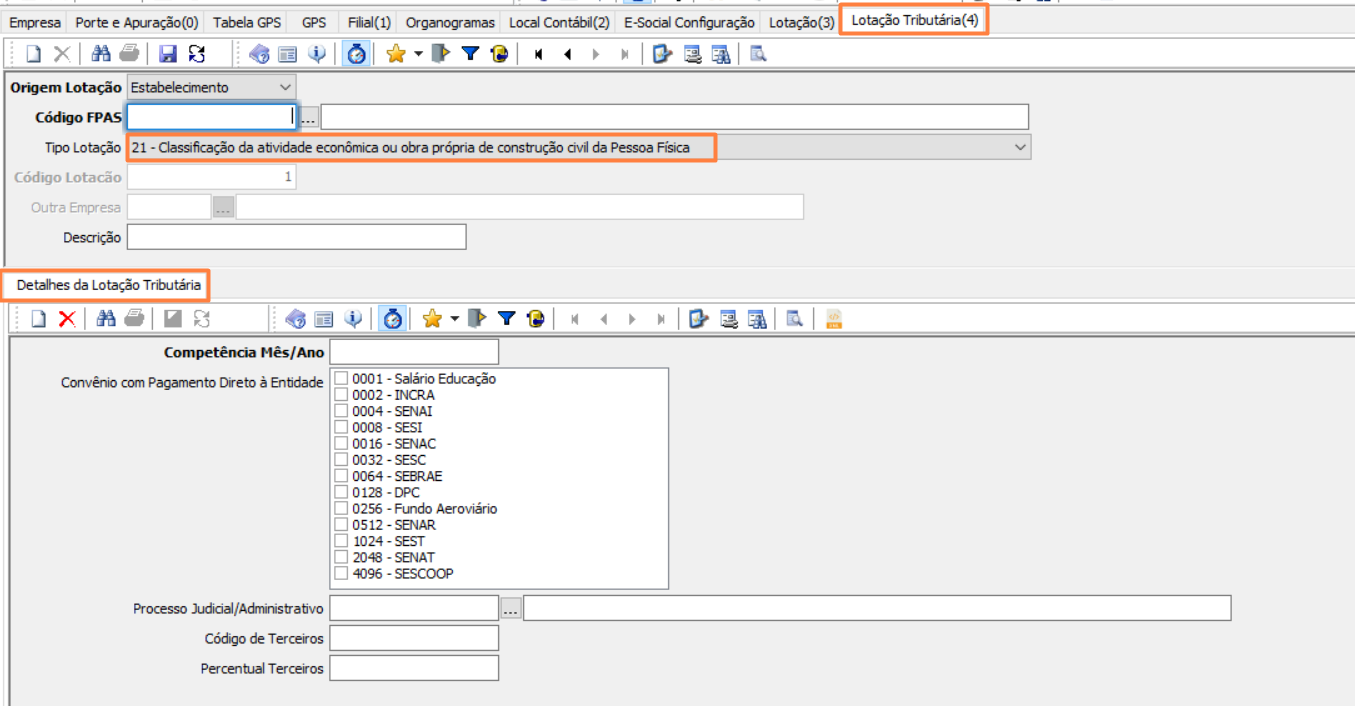

¶ Configurador Inteligente aba Lotação Tributária

Nesta etapa, cadastre as informações referentes à lotação tributária:

Tipo de Lotação: 21-Classificação de Atividade econômica ou obra própria de construção civil da Pessoa Física.

No grupo "Detalhes da Lotação Tributária", preencha:

- Convênio com Pagamento Direto à Entidade: Caso haja, selecione a(s) entidade(s) conveniadas.

- Processo Judicial/Administrativo: Se aplicável, informe o número do processo que suspende ou altera obrigações.

- Código de Terceiros: Informe neste campo Código de Terceiros.

- Percentual de Terceiros: Informe neste campo o percentual de terceiros.

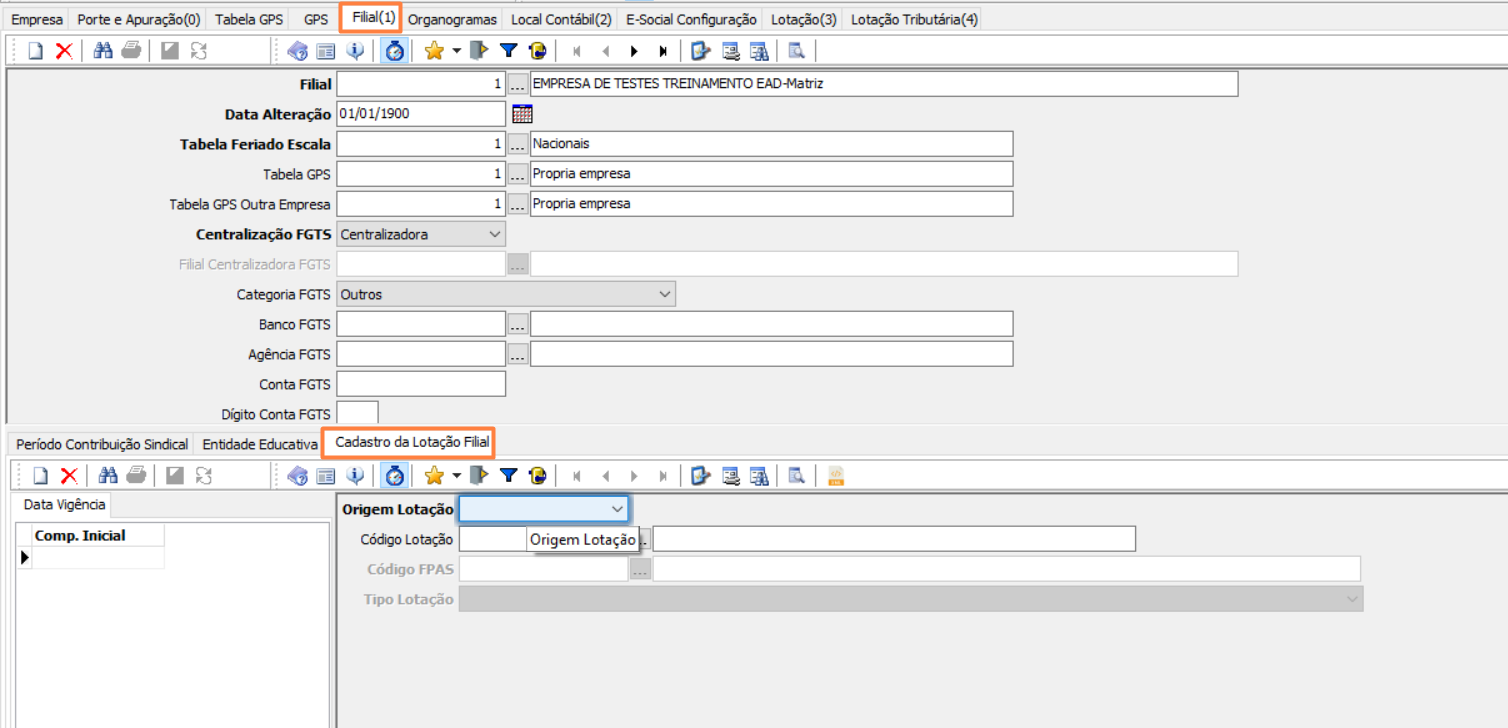

Após salvar, vincule a lotação tributária cadastrada na aba Filial, no grid de Cadastro da Lotação Filial.

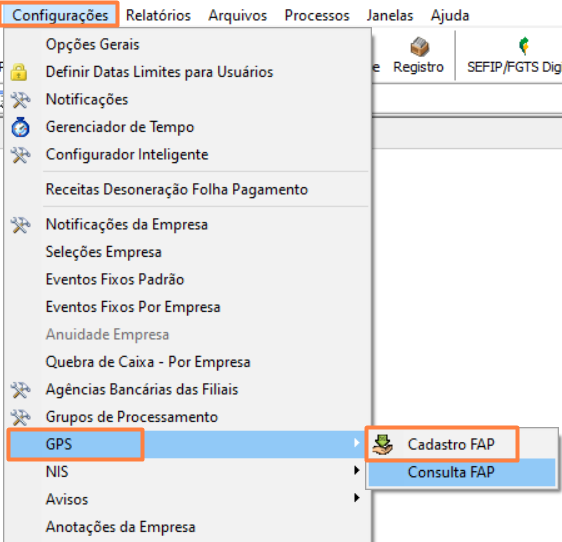

¶ Cadastro do RAT/FAP

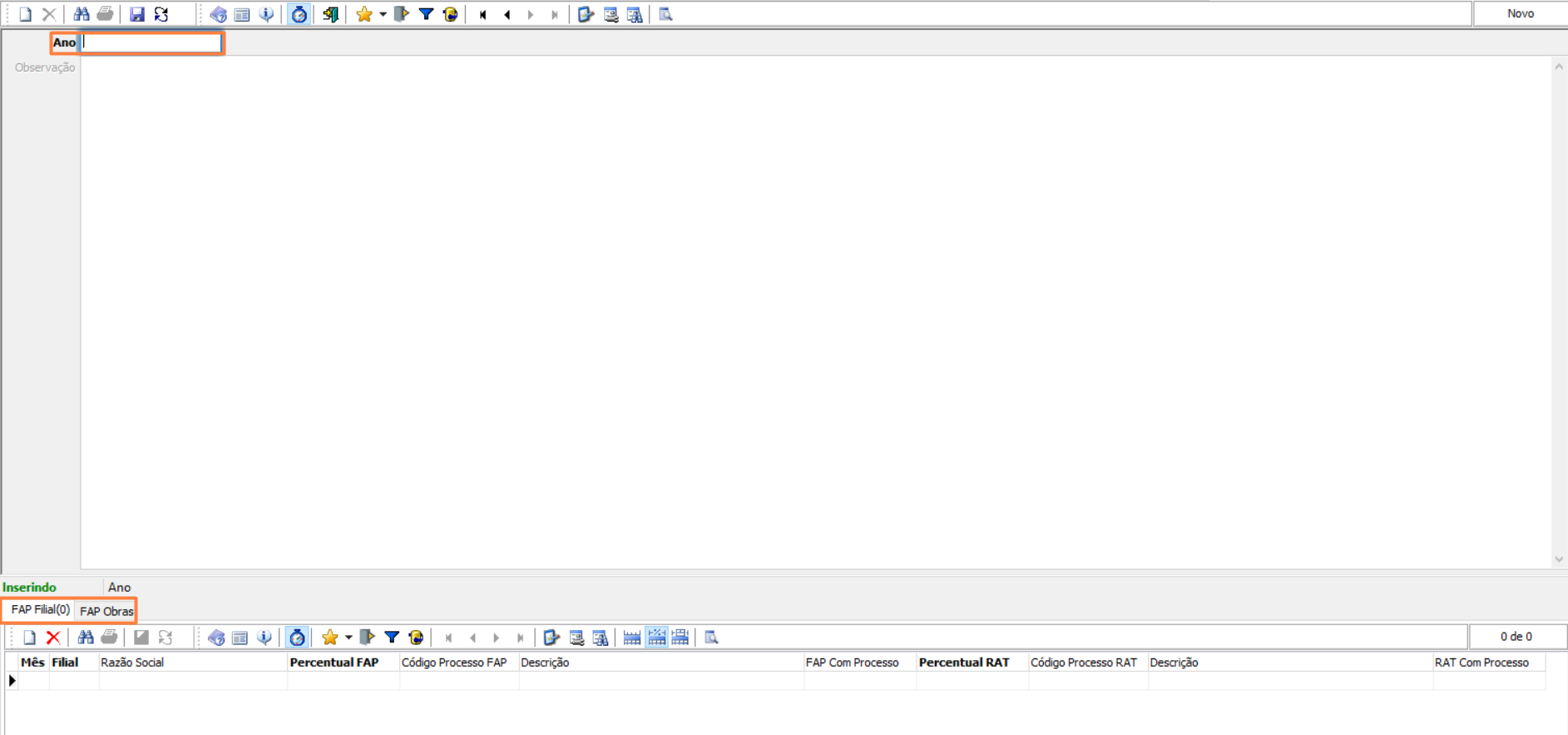

No menu Configurações > GPS > Cadastro FAP, insira o registro correspondente ao ano da competência de adesão ao cálculo patronal.

¶ Geração de Eventos e Cálculo da Folha

Com todas as configurações concluídas:

- Gere os Eventos Iniciais do eSocial.

- Realize o cálculo da folha de pagamento.

- O sistema gerará automaticamente a apuração dos débitos.

¶ Conferência dos Valores Calculados

Após o cálculo da folha, confira os valores das contribuições acessando:

Relatórios > Cálculo > Relação de Cálculo > Geral.