¶ Reforma Tributária - Pequenas Empresas

Este manual apresenta as alterações necessárias no Pequenas Empresas para adequação à Reforma Tributária. Nele, você encontrará orientações sobre como configurar tributos, naturezas, classificações e alíquotas, garantindo que o sistema esteja preparado para atender às novas exigências fiscais.

¶ Como Calcular os Novos Tributos?

Na Natureza da Operação, é possível definir se os novos tributos (Imposto Seletivo – IS, IBS e CBS) serão ou não calculados nas operações que utilizarem essa natureza. Essa definição orienta o sistema sobre a incidência dos tributos nos lançamentos fiscais.

Além disso, no cadastro da natureza, também podem ser informados o CST e a Classificação Tributária (cClassTrib) que serão aplicados às operações, garantindo que os dados fiscais sejam registrados de forma correta e conforme a legislação.

⚠️ Atenção:

As informações referentes às alíquotas e a definição de quais tributos devem ser calculados devem ser validadas junto à contabilidade da empresa, assegurando o correto enquadramento fiscal.

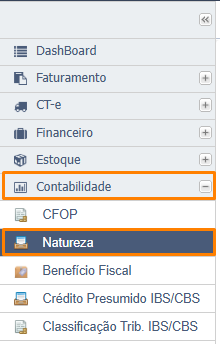

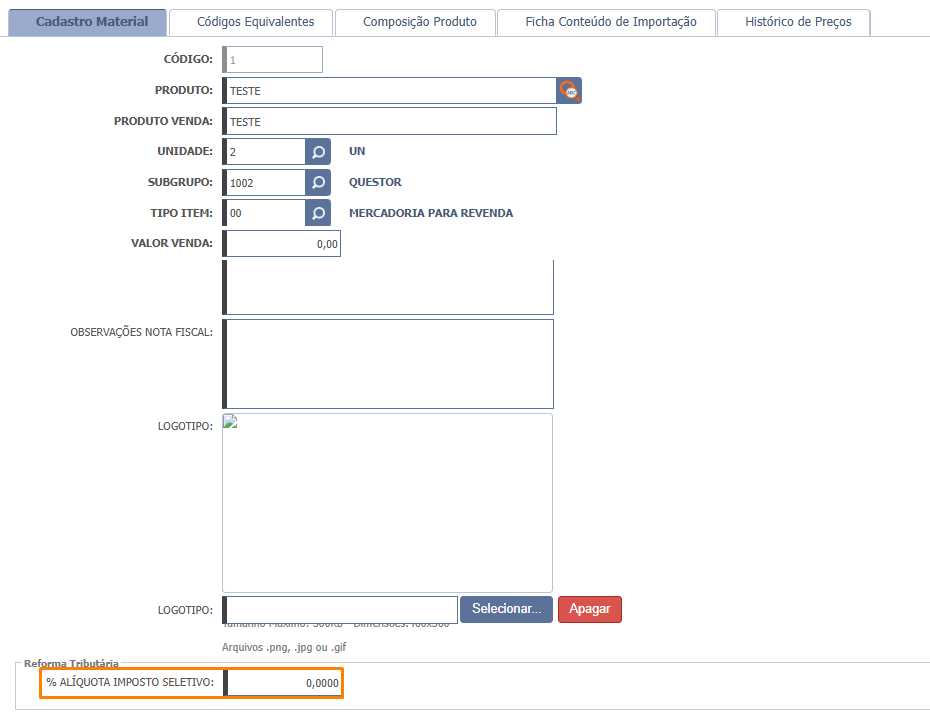

Para realizar essa configuração, acesse o menu: Contabilidade > Natureza de Estoque.

Localize a natureza correspondente às operações que serão realizadas e, em seguida, role até o final da tela para acessar o bloco "Configurações Reforma Tributária".

Marque ou desmarque os campos abaixo para indicar se cada tributo deve ou não incidir sobre a operação realizada.

- Classificação Tributária IBS/CBS: Defina o enquadramento fiscal da operação no contexto do IBS e da CBS. Essa classificação servirá como base para que o sistema aplique corretamente as regras tributárias previstas na legislação vigente.

Observação: Para obter mais detalhes sobre o cadastro e a configuração da Classificação Tributária, consulte o próximo passo descrito abaixo.

- Calcular IBS UF: Selecione Sim ou Não para indicar se o Imposto sobre Bens e Serviços (IBS), referente à competência estadual, deverá ser calculado na operação.

- Calcular IBS Municipal: Selecione Sim ou Não para definir se o IBS de competência municipal deverá incidir sobre a operação.

- Calcular CBS: Selecione Sim ou Não para indicar se a Contribuição sobre Bens e Serviços (CBS) deverá ser calculada.

- Calcular Imposto Seletivo: Selecione Sim ou Não para definir se o Imposto Seletivo deverá ser aplicado à operação, nos casos previstos em lei, geralmente relacionados a produtos ou serviços específicos ou com impacto social e ambiental.

Essa configuração determinará:

- Se o sistema realizará ou não o cálculo de cada tributo na operação;

- Como os tributos serão tratados nos lançamentos fiscais, impactando diretamente a apuração, a escrituração e a geração das obrigações acessórias;

- A conformidade fiscal da operação, contribuindo para a correta aplicação da legislação e reduzindo o risco de inconsistências ou autuações futuras.

¶ Classificação Tributária IBS/CBS.

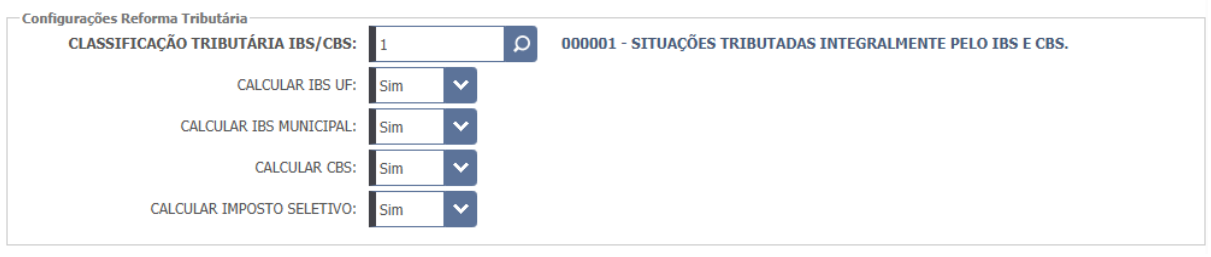

Ao acessar o menu Contabilidade > Classificação Trib. IBS/CBS, é possível gerenciar os registros de Classificação Tributária, que reúnem os códigos CST e cClassTrib relacionados ao IBS e à CBS. Nessa tela, o usuário pode cadastrar, editar ou excluir essas classificações, conforme a necessidade da empresa ou em função de atualizações na legislação.

Também estão disponíveis os códigos que serão enviados aos documentos fiscais eletrônicos (DF-e), suas descrições, as referências legais e, quando aplicável, os percentuais de redução de alíquotas, garantindo que as informações fiscais sejam preenchidas de forma correta e atualizada.

Observação: O preenchimento dos campos em negrito é obrigatório, os demais são opcionais, porém recomendados, pois possuem sua devida importância para o correto funcionamento do processo.

¶ Base de Cálculo - Imposto Seletivo, IBS e CBS.

A base de cálculo do Imposto Seletivo, do IBS e da CBS é calculada automaticamente pelo sistema, com base nos lançamentos realizados. O sistema considera os valores informados nos campos fiscais de cada operação, conforme as regras definidas na Nota Técnica 2025.002, sem a necessidade de cálculo manual por parte do usuário.

¶ Base de Cálculo do Imposto Seletivo:

(+) vProd (+) vServ (+) vFrete (+) vSeg (+) vOutro (+) vII (-) vDesc (-) vPIS (-) vCOFINS (-) vICMS (-) vICMSUFDest (-) vFCP (-) vFCPUFDest (-) vICMSMono (-) vISSQN

Para o cálculo do Imposto Seletivo, o sistema soma os valores abaixo:

- Valor dos produtos (vProd)

- Valor dos serviços (vServ)

- Frete (vFrete)

- Seguro (vSeg)

- Outras despesas (vOutro)

- Imposto de Importação (vII)

E subtrai:

- Descontos (vDesc)

- PIS (vPIS)

- COFINS (vCOFINS)

- ICMS (vICMS)

- ICMS destino (vICMSUFDest)

- FCP (vFCP)

- FCP destino (vFCPUFDest)

- ICMS Monofásico (vICMSMono)

- ISSQN (vISSQN)

¶ Base de Cálculo do IBS e CBS:

(+) vProd (+) vServ (+) vFrete (+) vSeg (+) vOutro (+) vII (-) vDesc (-) vPIS (-) vCOFINS (-) vICMS (-) vICMSUFDest (-) vFCP (-) vFCPUFDest (-) vICMSMono (-) vISSQN (+) vIS

Para o cálculo do IBS e da CBS, o sistema utiliza a mesma base do Imposto Seletivo e adiciona o valor do próprio Imposto Seletivo (vIS) ao cálculo.

Ou seja, além dos valores somados e subtraídos anteriormente, o vIS passa a integrar a base de cálculo do IBS e da CBS.

¶ Alíquota dos Novos Tributos:

As alíquotas dos novos tributos são padronizadas e definidas pelo poder público, de acordo com a competência de cada tributo (federal, estadual ou municipal).

Por esse motivo, o sistema organiza o cadastro das alíquotas em quatro locais distintos, respeitando a responsabilidade de cada ente que define esses percentuais.

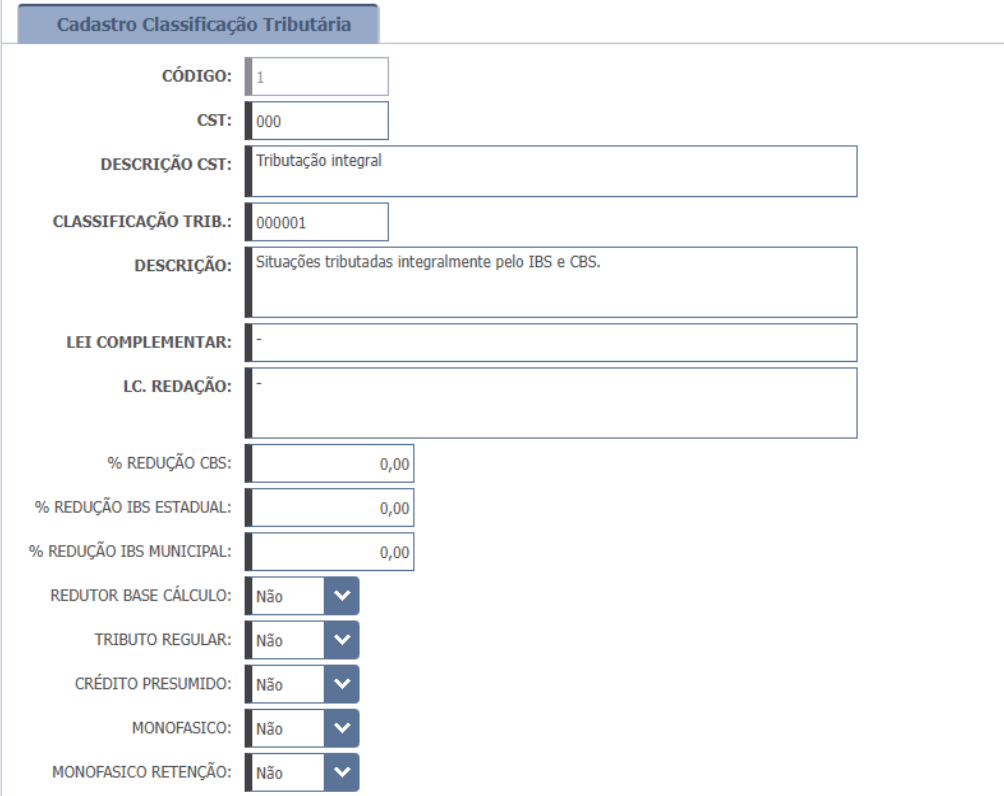

- Alíquota do Imposto Seletivo:

A Alíquota do Imposto Seletivo poderá ser definida por Produto e Serviço, diante disso, é disponibilizado no cadastro do produto e no cadastro do serviço, um campo para a definição

Imposto Seletivo: Aplicado somente em itens considerados nocivos.

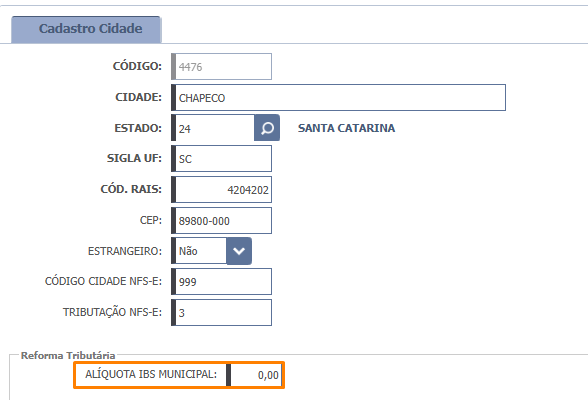

- Alíquota do IBS Municipal:

A Alíquota do IBS Municipal será definida por cada município, diante disso, é disponibilizado no cadastro de cidades, um campo para a definição da alíquota que será utilizada no cálculo deste tributo, nos lançamentos efetuados.

Para configurá-la, acesse o menu: Cadastros > Cidades.

Para o período inicial de implementação, no ano de 2026, como parte do período de transição da reforma tributária, a alíquota do IBS de competência municipal foi definida como 0%, caracterizando-se como uma etapa simbólica (de teste), conforme as regras de transição estabelecidas.

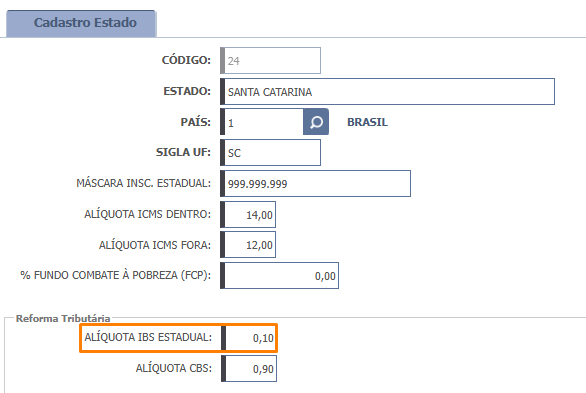

- Alíquota do IBS Estadual:

A Alíquota do IBS Estadual será definida por cada Estado (UF), diante disso, é disponibilizado no cadastro de estados, um campo para a definição da alíquota que será utilizada no cálculo deste tributo, nos lançamentos efetuados.

Para configurá-la, acesse o menu: Cadastros > Estados.

Para o período inicial de implementação, no ano de 2026, foi definida uma alíquota simbólica (de teste) para os novos tributos, como parte do período de transição da reforma tributária. Nesse contexto, a alíquota do IBS Estadual é de 0,1% e a alíquota da CBS é de 0,9%, conforme regras de transição estabelecidas.

No entanto, é fundamental que o usuário acompanhe as Notas Técnicas e as atualizações da legislação, pois esses percentuais poderão sofrer alterações ao longo do processo de implantação da reforma tributária. Manter o sistema atualizado e revisar periodicamente essas configurações contribui para a correta aplicação dos tributos nos lançamentos fiscais.

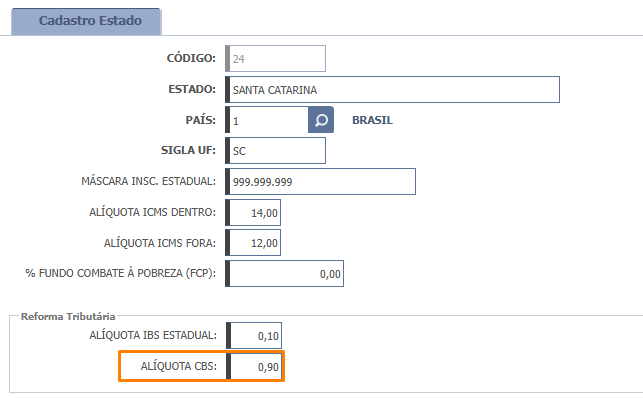

- Alíquota da CBS:

A Alíquota do CBS será definida por cada Estado (UF), diante disso, é disponibilizado no cadastro de estados, um campo para a definição da alíquota que será utilizada no cálculon deste tributo, nos lançamentos efetuados.

Para configurá-la, acesse o menu: Cadastros > Estados.

Para o período inicial de implementação, no ano de 2026, foi definida uma alíquota simbólica (de teste) para os novos tributos, como parte do período de transição da reforma tributária. Nesse contexto, a alíquota do IBS Estadual é de 0,1% e a alíquota da CBS é de 0,9%, conforme regras de transição estabelecidas.

No entanto, é fundamental que o usuário acompanhe as Notas Técnicas e as atualizações da legislação, pois esses percentuais poderão sofrer alterações ao longo do processo de implantação da reforma tributária. Manter o sistema atualizado e revisar periodicamente essas configurações contribui para a correta aplicação dos tributos nos lançamentos fiscais.

Observação: Em caso de redução de IBS/CBS, a aliquota de redução é configurada na tela de Classificação Tributária IBS/CBS, como mostrado acima.

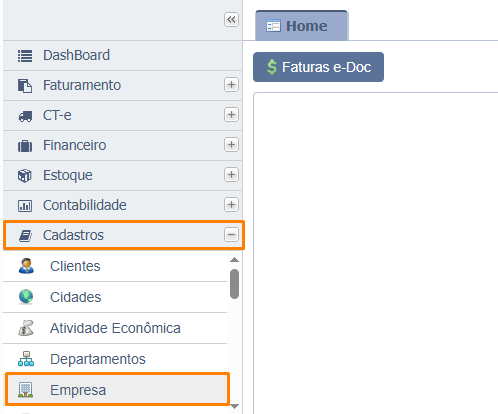

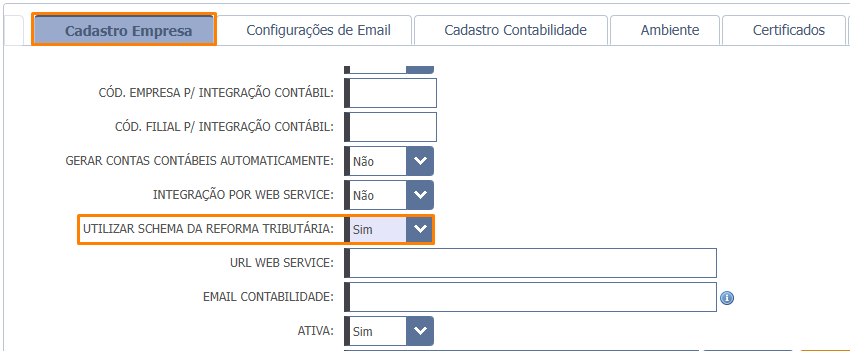

¶ Habilitar a Geração de Impostos nas Tags da Reforma Tributária

Para que os impostos sejam gerados nas tags específicas do XML, é necessário habilitar essa opção no cadastro da empresa.

Acesse o menu: Cadastros > Empresa > Cadastro Empresa.

Localize a opção “Utilizar Schemas da Reforma Tributária” e selecione “Sim”, conforme o exemplo abaixo.

Após salvar as configurações, o sistema passará a gerar automaticamente os impostos nas tags corretas do XML, garantindo que as notas fiscais estejam em conformidade com a Reforma Tributária.

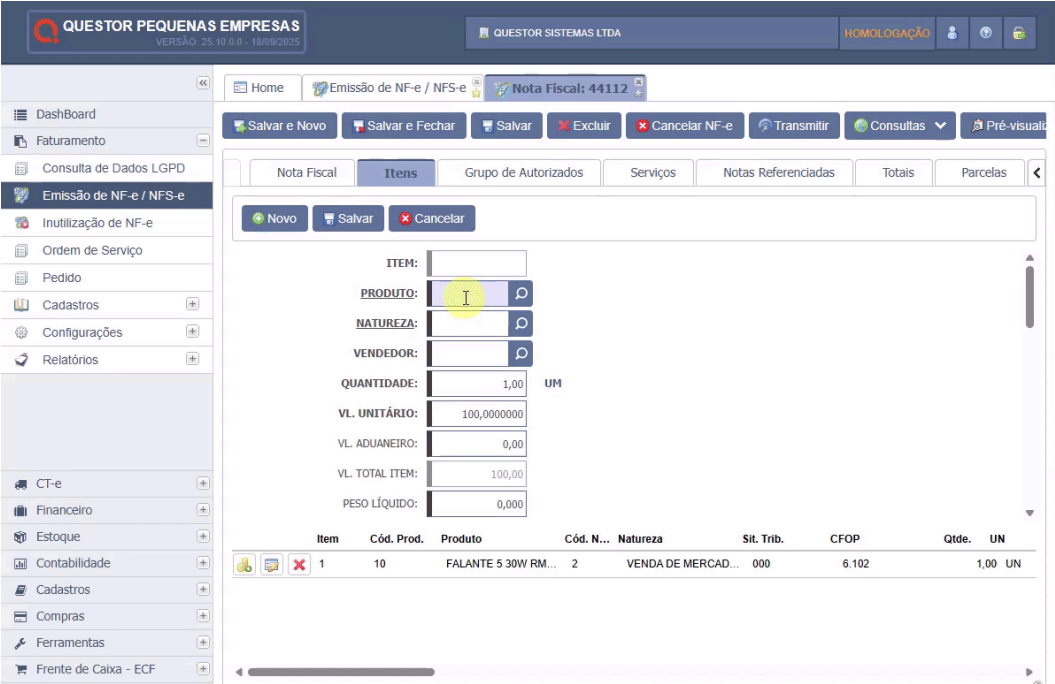

¶ Cálculo dos Novos Tributos e Emissão de NF-e.

Observação: O sistema vai realizar de forma automática o cálculo dos novos tributos, conforme as configurações realizadas nas telas apresentadas anteriormente, diante disso, é essencial que todas as configurações estejam corretas para a aplicação apropriada dos tributos. Nesta seção será apresentada a emissão de NF-e a título de demonstração, mas o funcionamento será semelhante para os demais documentos fiscais gerados pelo ERP.

Na tela de emissão de NF-e, realize o preenchimento básico do cabeçalho da nota fiscal. Em seguida, realize a inclusão dos itens e suas respectivas informações como quantidade e valores. A partir da inclusão de cada item, o sistema vai realizar a busca das informações configuradas nos passos anteriores, e vai realizar o cálculo dos novos tributos. Ao incluir todos os itens, e preencher as demais informações necessárias para a nota fiscal, faça a transmissão e aguarde a sua autorização.

¶ Cálculo dos Novos Tributos - Detalhamento do cálculo.

Ao incluir um produto no lançamento que se está realizando:

- O sistema vai validar, na natureza utilizada pelo item, se deve calcular os novos tributos da reforma tributária.

- Caso o item anterior seja verdadeiro, o sistema calcula a base de cálculo dos novos tributos, conforme explicado no tópico anterior. O IS será priorizado, visto que, o valor deste tributo impacta na base de cálculo do IBS e CBS.

- Com a base de cálculo pronta, serão buscadas as alíquotas para compor o cálculo.

- Para NF-e e NFCom, as alíquotas a serem utilizadas, serão:

- Imposto Seletivo (IS): A alíquota encontrada no produto/serviço;

- IBS Municipal: A alíquota do município do cliente/destinatário.

- IBS Estadual e CBS: A alíquota do estado do cliente/destinatário.

- Para NFC-e, as alíquotas a serem utilizadas, serão:

- Imposto Seletivo (IS): A alíquota encontrada no produto/serviço;

- IBS Municipal: A alíquota do município da empresa emissora;

- IBS Estadual e CBS: A alíquota do estado da empresa emissora.

- Para CT-e e CT-e OS as alíquotas a serem utilizadas, serão:

- IBS Municipal: A alíquota do município de destino;

- IBS Estadual e CBS: A alíquota do estado de destino.

4. As Alíquotas de Redução somente serão utilizadas, caso o cClassTrib utilizado pelo item, estiver configurado com percentuais de redução:

5. A alíquota efetiva sempre será calculada, possuindo redução ou não, e será a partir dessa alíquota que o sistema irá calcular o valor do tributo.

- Exemplo: Cálculo com redução de alíquota:

Redução de 40% na alíquota:

Alíquota vigente (A): 10%

Redução na alíquota (R): 40%

Alíquota Efetiva (E): E = A * (1 - R / 100)

E = 10 * (1 - 0,4)

E = 6%

- Cálculo sem redução de alíquota:

Sem redução na alíquota:

Alíquota vigente (A): 10%

Redução na alíquota (R): 0%

Alíquota Efetiva (E): E = A * (1 - R / 100)

E = 10 * (1 - 0)

E = 10%

6. O valor de cada tributo será obtido a partir da base de cálculo correspondente, multiplicada pela alíquota efetiva aplicável.

7. No grupo de totalizadores serão exibidos os valores totais dos novos tributos, sendo somados os respectivos valores de cada item que compõem o lançamento.

⚠️ Importante!

Para mais informações, acesse o link de Dúvidas Frequentes e links úteis clicando aqui.