¶ Reforma Tributária - Empresarial

A Reforma Tributária traz mudanças nas regras de cobrança de tributos sobre o consumo no Brasil, com o objetivo principal de simplificar os impostos. Ela unifica tributos, moderniza a arrecadação e busca tornar o sistema mais justo e eficiente.

Nesta página, apresentaremos as informações e configurações que precisam ser adaptadas no sistema para garantir conformidade com as novas regras.

¶ Orientação Inicial

⚠️ Atenção:

Para realizar a adaptação do sistema Empresarial às novas normas tributárias, é indispensável que o sistema esteja atualizado para a versão vigente. As adaptações necessárias já foram implementadas nessa versão e, por isso, somente após a atualização as funcionalidades e parâmetros estarão disponíveis para configuração, conforme as orientações apresentadas a seguir.

¶ Como Calcular os Novos Tributos?

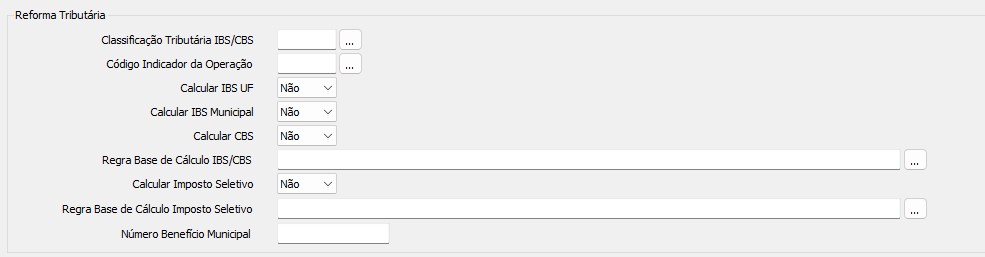

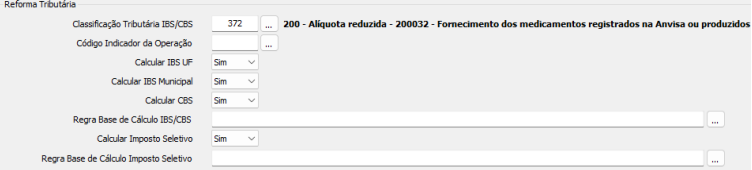

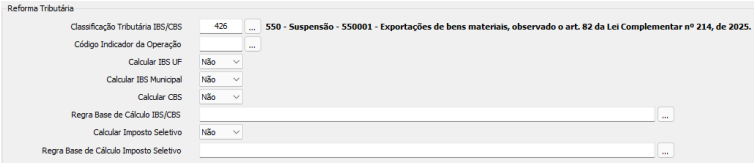

Na Natureza da Operação, é possível definir se os novos tributos (Imposto Seletivo – IS, IBS e CBS) serão ou não calculados nas operações que utilizarem essa natureza. Essa definição orienta o sistema sobre a incidência dos tributos nos lançamentos fiscais.

Além disso, no cadastro da natureza, também podem ser informados o CST e a Classificação Tributária (cClassTrib) que serão aplicados às operações, garantindo que os dados fiscais sejam registrados de forma correta e conforme a legislação.

⚠️ Atenção:

As informações referentes às alíquotas e a definição de quais tributos devem ser calculados devem ser validadas junto à contabilidade da empresa, assegurando o correto enquadramento fiscal.

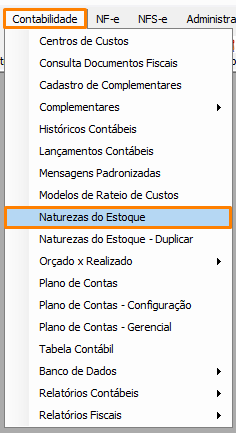

Para realizar essa configuração, acesse o menu: Contabilidade > Natureza de Estoque.

Localize a natureza correspondente às operações que serão realizadas e, em seguida, role até o final da tela para acessar o bloco "Reforma Tributária".

Marque ou desmarque os campos abaixo para indicar se cada tributo deve ou não incidir sobre a operação realizada.

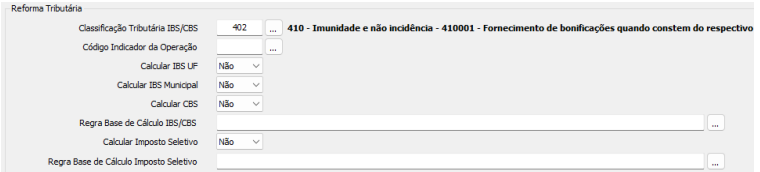

- Classificação Tributária IBS/CBS: Defina o enquadramento fiscal da operação no contexto do IBS e da CBS. Essa classificação servirá como base para que o sistema aplique corretamente as regras tributárias previstas na legislação vigente.

Observação: Para obter mais detalhes sobre o cadastro e a configuração da Classificação Tributária, consulte o próximo passo descrito abaixo.

- Código Indicador da Operação: Informe o código de 6 dígitos que identifica a natureza da operação de prestação de serviços, utilizado para a aplicação correta da nova tributação (IBS/CBS). Esse código é essencial para o enquadramento tributário adequado e deve ser informado conforme a tabela oficial de correlação disponibilizada para consulta no link: Portal da Nota Fiscal de Serviço eletrônica.

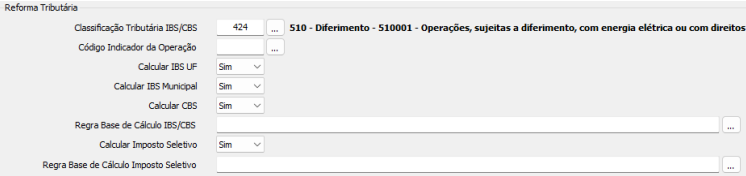

- Calcular IBS UF: Selecione Sim ou Não para indicar se o Imposto sobre Bens e Serviços (IBS), referente à competência estadual, deverá ser calculado na operação.

- Calcular IBS Municipal: Selecione Sim ou Não para definir se o IBS de competência municipal deverá incidir sobre a operação.

- Calcular CBS: Selecione Sim ou Não para indicar se a Contribuição sobre Bens e Serviços (CBS) deverá ser calculada.

- Regra Base de Cálculo IBS/CBS: Por padrão, o sistema calcula automaticamente a base de cálculo do IBS e da CBS, com base nas informações descritas no tópico “Base de Cálculo – Imposto Seletivo, IBS e CBS”, descrito neste mesmo manual. O campo deve ser preenchido apenas quando houver necessidade de aplicação de uma regra diferenciada, conforme o enquadramento da operação ou exigência legal específica.

- Calcular Imposto Seletivo: Selecione Sim ou Não para definir se o Imposto Seletivo deverá ser aplicado à operação, nos casos previstos em lei, geralmente relacionados a produtos ou serviços específicos ou com impacto social e ambiental.

- Regra Base de Cálculo Imposto Seletivo: Por padrão, o sistema calcula automaticamente a base de cálculo do Imposto Seletivo, com base nas informações descritas no tópico “Base de Cálculo – Imposto Seletivo, IBS e CBS”, descrito neste mesmo manual. O campo deve ser preenchido apenas quando houver necessidade de aplicação de uma regra diferenciada, conforme o enquadramento da operação ou exigência legal específica..

Essa configuração determinará:

- Se o sistema realizará ou não o cálculo de cada tributo na operação;

- Como os tributos serão tratados nos lançamentos fiscais, impactando diretamente a apuração, a escrituração e a geração das obrigações acessórias;

- A conformidade fiscal da operação, contribuindo para a correta aplicação da legislação e reduzindo o risco de inconsistências ou autuações futuras.

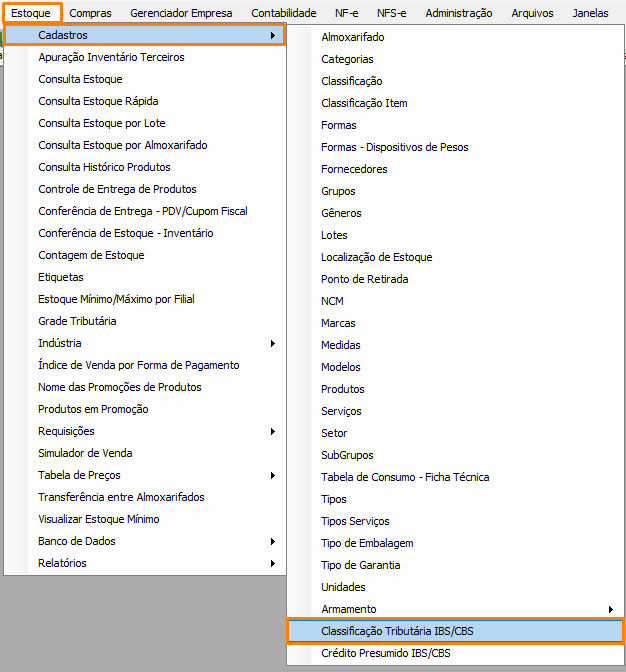

¶ Classificação Tributária IBS/CBS.

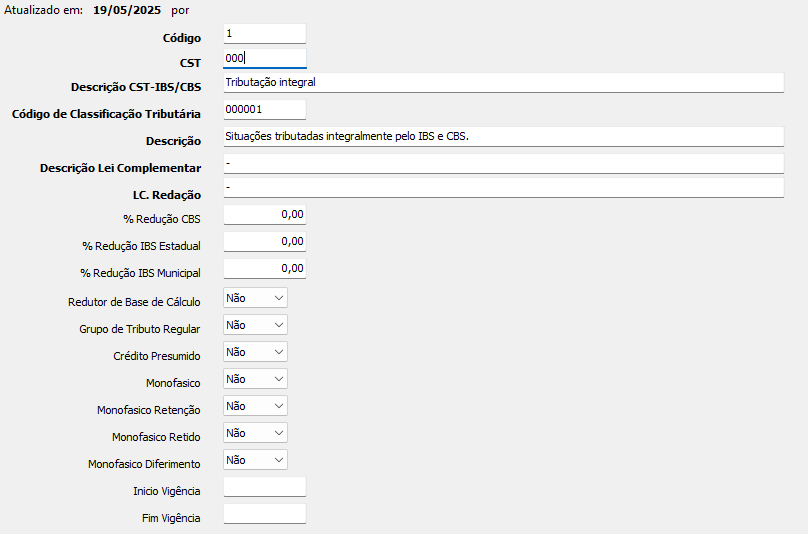

Ao acessar o menu Estoque > Cadastros > Classificação Trib. IBS/CBS, é possível gerenciar os registros de Classificação Tributária, que reúnem os códigos CST e cClassTrib relacionados ao IBS e à CBS. Nessa tela, o usuário pode cadastrar, editar ou excluir essas classificações, conforme a necessidade da empresa ou em função de atualizações na legislação.

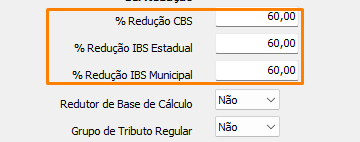

Também estão disponíveis os códigos que serão enviados aos documentos fiscais eletrônicos (DF-e), suas descrições, as referências legais e, quando aplicável, os percentuais de redução de alíquotas, garantindo que as informações fiscais sejam preenchidas de forma correta e atualizada.

Observação: O preenchimento dos campos em negrito é obrigatório, os demais são opcionais, porém recomendados, pois possuem sua devida importância para o correto funcionamento do processo.

¶ Base de Cálculo - Imposto Seletivo, IBS e CBS.

A base de cálculo do Imposto Seletivo, do IBS e da CBS é calculada automaticamente pelo sistema, com base nos lançamentos realizados. O sistema considera os valores informados nos campos fiscais de cada operação, conforme as regras definidas na Nota Técnica 2025.002, sem a necessidade de cálculo manual por parte do usuário.

¶ Base de Cálculo do Imposto Seletivo:

(+) vProd (+) vServ (+) vFrete (+) vSeg (+) vOutro (+) vII (-) vDesc (-) vPIS (-) vCOFINS (-) vICMS (-) vICMSUFDest (-) vFCP (-) vFCPUFDest (-) vICMSMono (-) vISSQN

Para o cálculo do Imposto Seletivo, o sistema soma os valores abaixo:

- Valor dos produtos (vProd)

- Valor dos serviços (vServ)

- Frete (vFrete)

- Seguro (vSeg)

- Outras despesas (vOutro)

- Imposto de Importação (vII)

E subtrai:

- Descontos (vDesc)

- PIS (vPIS)

- COFINS (vCOFINS)

- ICMS (vICMS)

- ICMS destino (vICMSUFDest)

- FCP (vFCP)

- FCP destino (vFCPUFDest)

- ICMS Monofásico (vICMSMono)

- ISSQN (vISSQN)

¶ Base de Cálculo do IBS e CBS:

(+) vProd (+) vServ (+) vFrete (+) vSeg (+) vOutro (+) vII (-) vDesc (-) vPIS (-) vCOFINS (-) vICMS (-) vICMSUFDest (-) vFCP (-) vFCPUFDest (-) vICMSMono (-) vISSQN (+) vIS

Para o cálculo do IBS e da CBS, o sistema utiliza a mesma base do Imposto Seletivo e adiciona o valor do próprio Imposto Seletivo (vIS) ao cálculo.

Ou seja, além dos valores somados e subtraídos anteriormente, o vIS passa a integrar a base de cálculo do IBS e da CBS.

¶ Alíquota dos Novos Tributos.

As alíquotas dos novos tributos são padronizadas e definidas pelo poder público, de acordo com a competência de cada tributo (federal, estadual ou municipal).

Por esse motivo, o sistema organiza o cadastro das alíquotas em quatro locais distintos, respeitando a responsabilidade de cada ente que define esses percentuais.

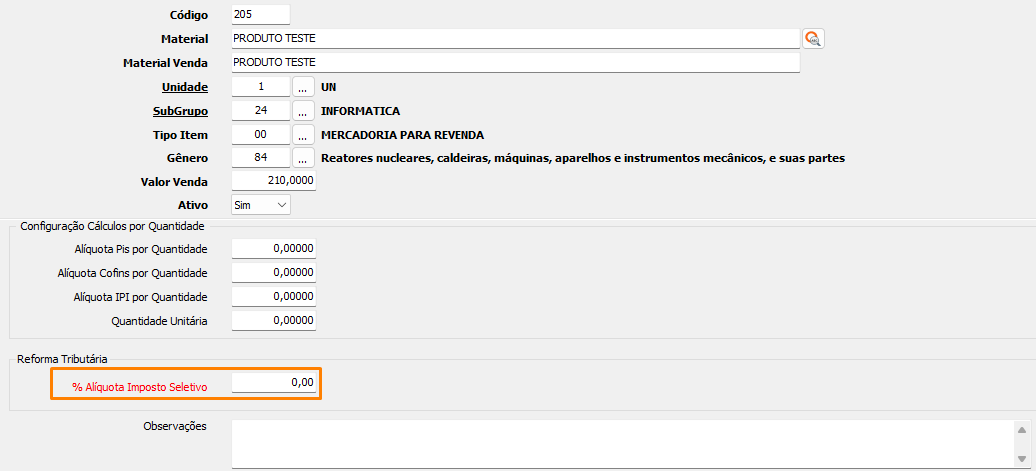

¶ Alíquota do Imposto Seletivo:

A alíquota pode ser definida individualmente para Produtos e Serviços. Nos respectivos cadastros, há um campo específico para informar o percentual que será utilizado no cálculo do tributo nos lançamentos realizados.

Observação: O campo de % do Imposto Seletivo também está disponível na rotina de Manutenção de Dados. Para facilitar o processo, a alíquota pode ser informada diretamente nessa manutenção, permitindo sua aplicação e atualização automática em vários produtos ou serviços simultaneamente.

Para mais detalhes sobre essa funcionalidade, consulte o manual de utilização da Manutenção de Dados.

Imposto Seletivo: Aplicado somente em itens considerados nocivos.

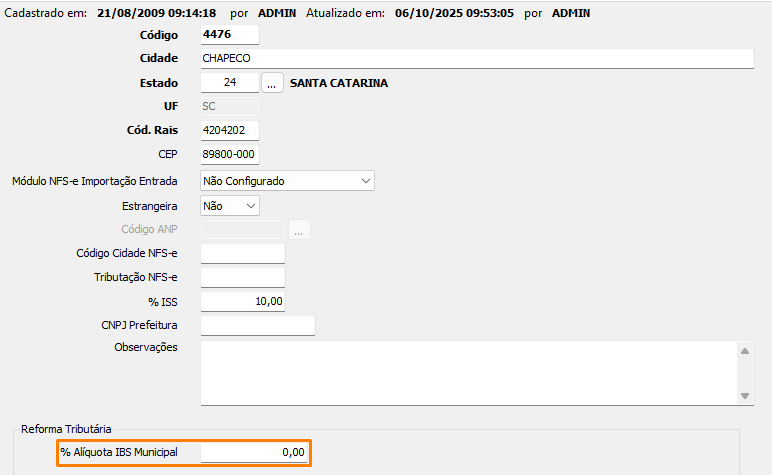

¶ Alíquota do IBS Municipal:

Definida por cada município. No cadastro de cidades, há um campo para definição da alíquota a ser utilizada no cálculo deste tributo.

Para configurá-la, acesse o menu: Administração > Cadastros > Cidades.

Para o período inicial de implementação, no ano de 2026, como parte do período de transição da reforma tributária, a alíquota do IBS de competência municipal foi definida como 0%, caracterizando-se como uma etapa simbólica (de teste), conforme as regras de transição estabelecidas.

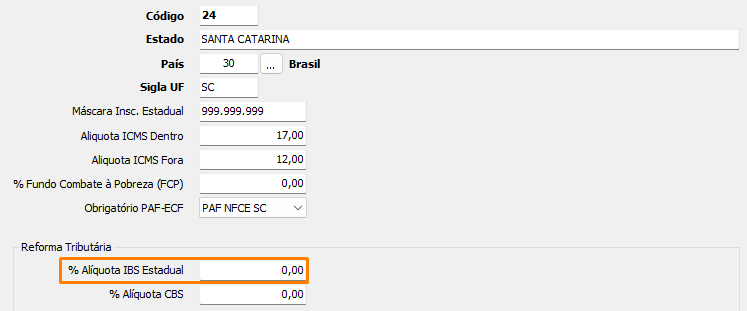

¶ Alíquota do IBS Estadual:

Definida por cada Estado (UF). No cadastro de estados, há um campo para definição da alíquota a ser utilizada no cálculo deste tributo.

Para configurá-la, acesse o menu: Administração > Cadastros > Estados.

Para o período inicial de implementação, no ano de 2026, foi definida uma alíquota simbólica (de teste) para os novos tributos, como parte do período de transição da reforma tributária. Nesse contexto, a alíquota do IBS Estadual é de 0,1% e a alíquota da CBS é de 0,9%, conforme regras de transição estabelecidas.

No entanto, é fundamental que o usuário acompanhe as Notas Técnicas e as atualizações da legislação, pois esses percentuais poderão sofrer alterações ao longo do processo de implantação da reforma tributária. Manter o sistema atualizado e revisar periodicamente essas configurações contribui para a correta aplicação dos tributos nos lançamentos fiscais.

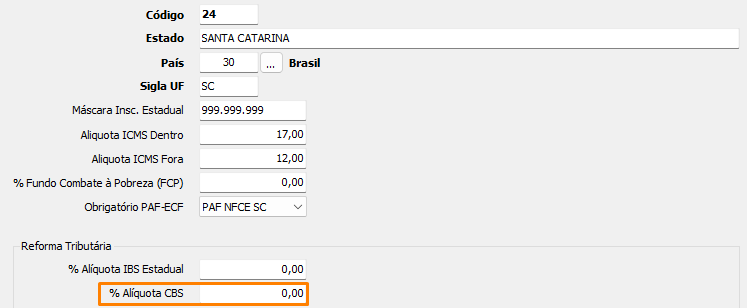

¶ Alíquota da CBS:

A alíquota do CBS será definida por cada Estado (UF), diante disso, é disponibilizado no cadastro de estados, o campo para a definição da alíquota que será utilizada no cálculo deste tributo, nos lançamentos efetuados.

Para configurá-la, acesse o menu: Administração > Cadastros > Estados.

Para o período inicial de implementação, no ano de 2026, foi definida uma alíquota simbólica (de teste) para os novos tributos, como parte do período de transição da reforma tributária. Nesse contexto, a alíquota do IBS Estadual é de 0,1% e a alíquota da CBS é de 0,9%, conforme regras de transição estabelecidas.

No entanto, é fundamental que o usuário acompanhe as Notas Técnicas e as atualizações da legislação, pois esses percentuais poderão sofrer alterações ao longo do processo de implantação da reforma tributária. Manter o sistema atualizado e revisar periodicamente essas configurações contribui para a correta aplicação dos tributos nos lançamentos fiscais.

Observação: Em caso de redução de IBS/CBS, a alíquota de redução é configurada na tela de “Classificação Tributária IBS/CBS”, conforme mostrado no tópico anterior.

¶ Habilitar a Geração de Impostos nas Tags da Reforma Tributária

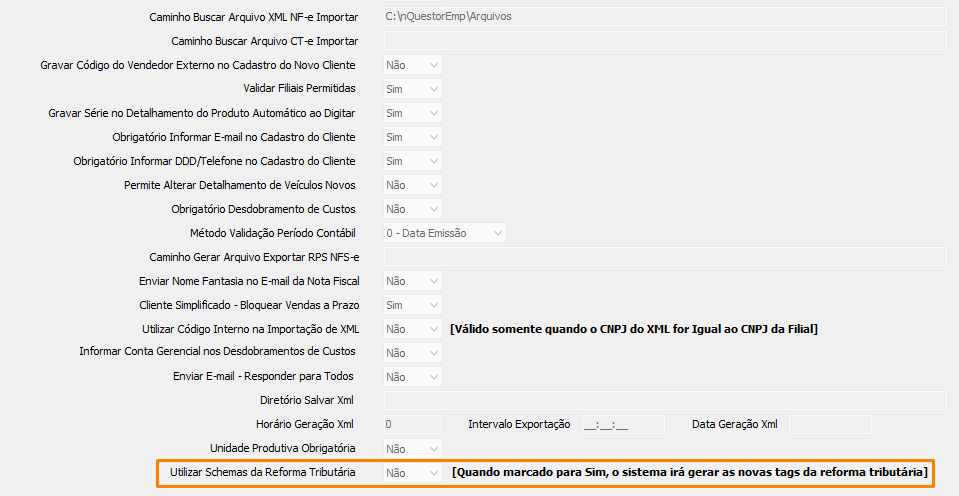

Para que os impostos sejam gerados nas tags específicas do XML, é necessário habilitar essa opção nas configurações padrão do sistema.

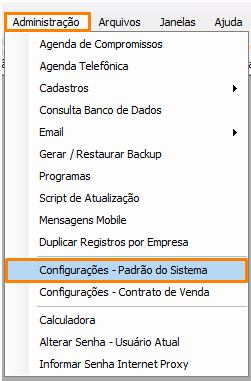

Acesse o menu: Administração > Configurações - Padrão do Sistema.

No primeiro bloco, "Geral", localize a opção “Utilizar Schemas da Reforma Tributária” e selecione “Sim”, conforme o exemplo abaixo.

Após salvar as configurações, o sistema passará a gerar automaticamente os impostos nas tags corretas do XML, garantindo que as notas fiscais estejam em conformidade com a Reforma Tributária.

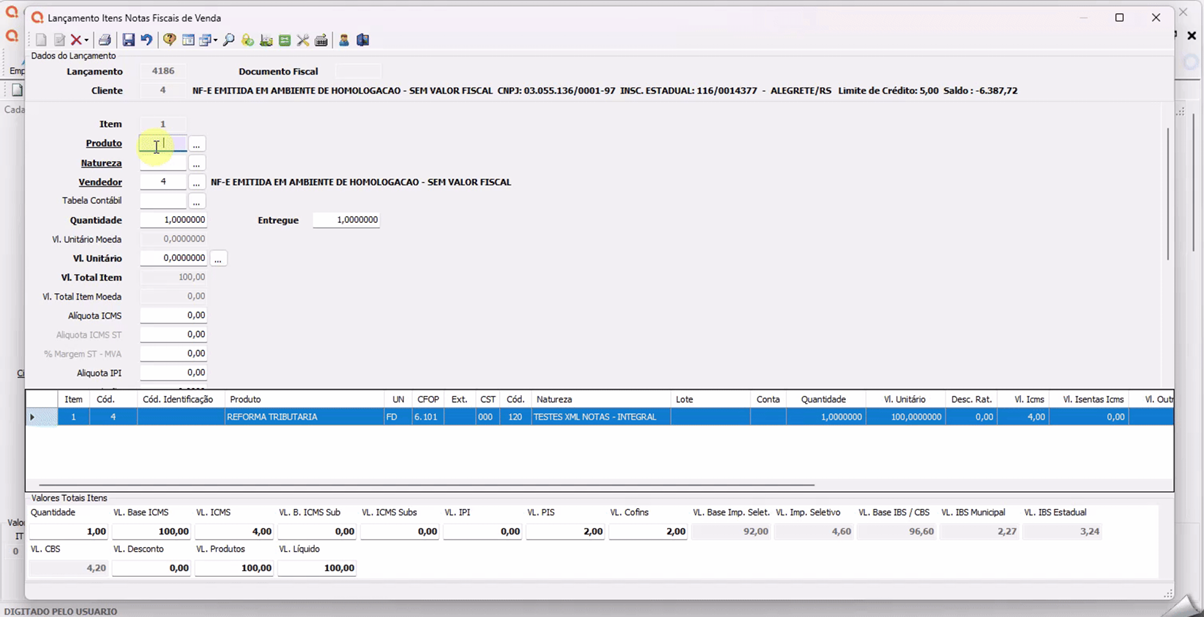

¶ Cálculo dos Novos Tributos e Emissão de NF-e.

O sistema realizará automaticamente o cálculo dos novos tributos, conforme as configurações feitas nas telas apresentadas anteriormente. Por isso, é essencial que todas as configurações estejam corretas para a aplicação adequada dos tributos.

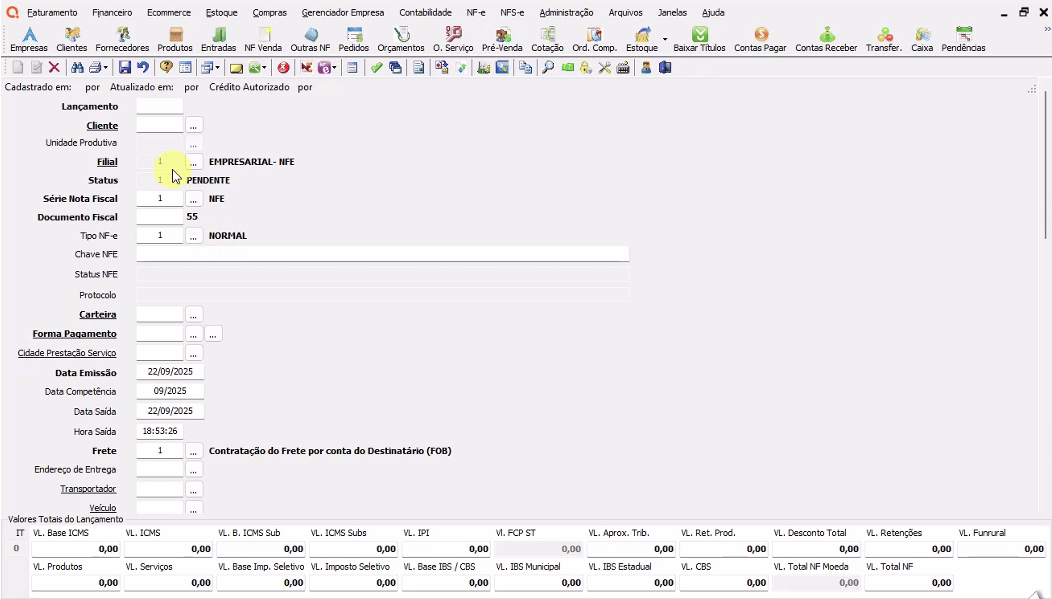

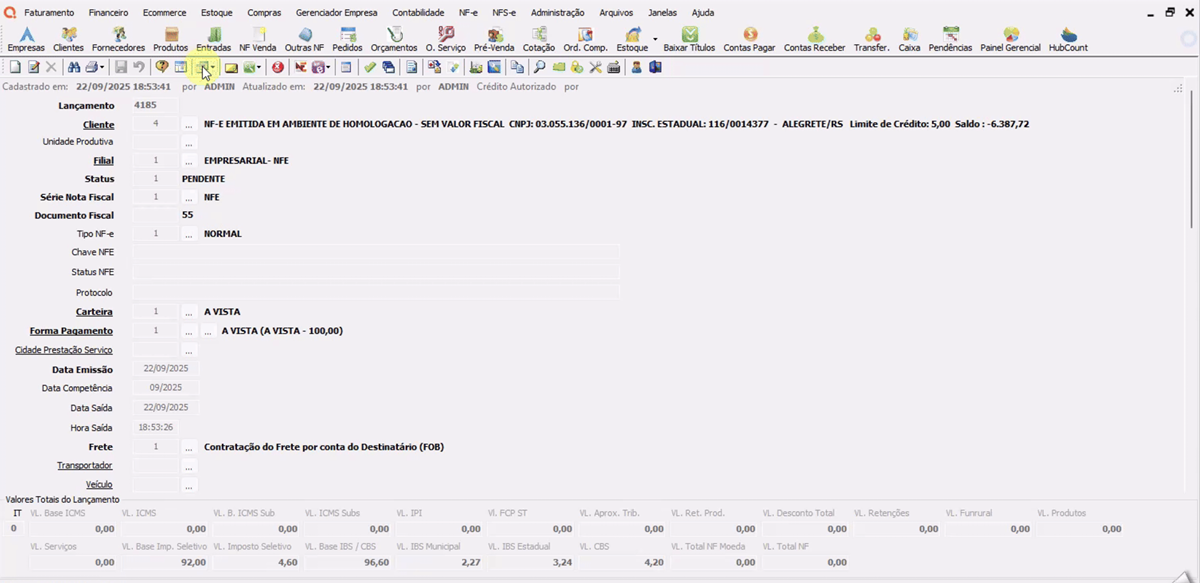

Neste material será apresentada a emissão de NF-e de venda a título de demonstração, mas o funcionamento será semelhante para os demais DF-e gerados pelo ERP.

Na tela de emissão da NF-e de Venda, deve-se realizar o preenchimento básico do cabeçalho da nota fiscal, conforme já é feito normalmente.

Em seguida, incluir os itens e suas respectivas informações, como quantidade e valores. A partir da inclusão de cada item, o sistema buscará as informações configuradas nos passos anteriores e calculará os novos tributos.

Após incluir todos os itens e preencher as demais informações necessárias da nota fiscal, basta transmiti-la e aguardar a autorização.

¶ Cálculo dos Novos Tributos - Detalhamento do Cálculo.

Ao incluir um produto no lançamento:

1. O sistema validará na natureza utilizada pelo item se deve ou não calcular os novos tributos da reforma tributária.

2. Caso a resposta seja positiva, o sistema calculará a base de cálculo dos novos tributos conforme o tópico anterior. O Imposto Seletivo será priorizado, pois o valor deste tributo impacta na base de cálculo do IBS e da CBS.

3. Com a base de cálculo pronta, o sistema buscará as alíquotas para compor o cálculo.

- Para NF-e e NFCom as alíquotas a serem utilizadas, serão:

- Imposto Seletivo (IS): A alíquota que se encontra no produto/serviço.

- IBS Municipal: A alíquota do município do cliente/destinatário.

- IBS Estadual e CBS: A alíquota do estado do cliente/destinatário.

- Para NFC-e, as alíquotas a serem utilizadas, serão:

- Imposto Seletivo (IS): A alíquota que se encontra no produto/serviço.

- IBS Municipal: A alíquota do município da empresa emissora.

- IBS Estadual e CBS: A alíquota do estado da empresa emissora.

- Para CT-e e CT-e OS as alíquotas a serem utilizadas, serão:

- IBS Municipal: A alíquota do município de destino.

- IBS Estadual e CBS: A alíquota do estado de destino.

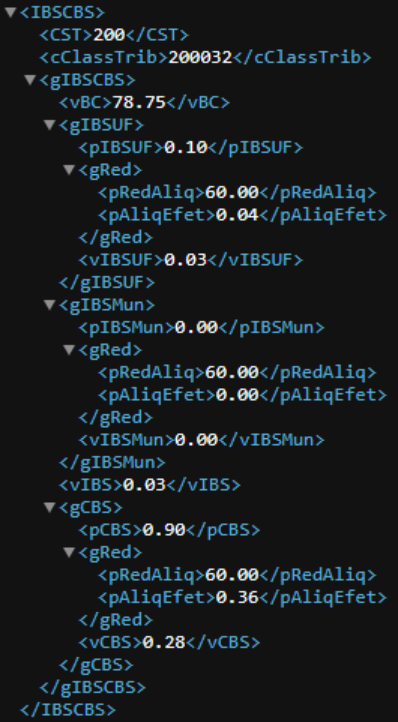

4. As Alíquotas de Redução somente serão utilizadas, caso o cClassTrib utilizado pelo item, estiver configurado com percentuais de redução.

5. A Alíquota Efetiva será sempre calculada, possuindo ou não redução, e é a partir dela que o sistema calculará o valor do tributo.

Exemplo:

¶ Cálculo com Redução de Alíquota:

Redução de 40% na alíquota:

Alíquota vigente (A): 10%

Redução na alíquota (R): 40%

Alíquota Efetiva (E): E = A * (1 - R / 100)

E = 10 * (1 - 0,4)

E = 6%

¶ Cálculo sem Redução de Alíquota:

Alíquota vigente (A): 10%

Redução na alíquota (R): 0%

Alíquota Efetiva (E): E = A * (1 - R / 100)

E = 10 * (1 - 0)

E = 10%

6. O valor de cada tributo será calculado a partir da base de cálculo correspondente, multiplicando a alíquota efetiva.

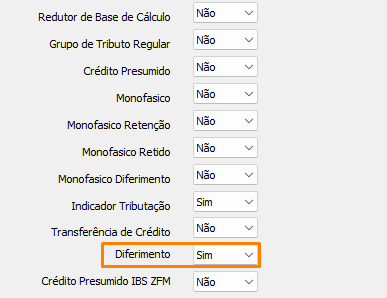

7. As alíquotas de diferimento somente serão aplicadas quando o cClassTrib utilizado no item estiver devidamente configurado, com o campo Diferimento definido como “Sim” e os percentuais de diferimento preenchidos.

Nessas condições, os valores serão calculados da seguinte forma:

¶ Cálculo com Diferimento:

Alíquota Diferimento (D): 50%

Base Cálculo Tributo (B): 100,00

Alíquota Efetiva (E): 10%

Valor Diferimento = (V)

Valor Tributo = (T)

V = B * (E/100) * (D/100)

V = 100 * (0,1) * (0,5)

V = 5,00

T = B * (E/100) - V

T = 100 * (0,1) - 5

T = 10 - 5

T = 5,00

8. No grupo de totalizadores, serão exibidos os valores totais dos novos tributos, somando os respectivos valores de cada item que compõe o lançamento.

¶ Emissão de DF-e com CST específico

Neste tópico será demonstrada a emissão de NF-e em diferentes cenários de CST, considerando as classificações tributárias disponíveis.

Para os demais DF-e, o processo é semelhante, sendo necessário apenas verificar se o cClassTrib é compatível e pode ser utilizado para o tipo de DF-e desejado, conforme as regras estabelecidas no portal oficial de Classificação Tributária.

Consulta a Classificação Tributária.

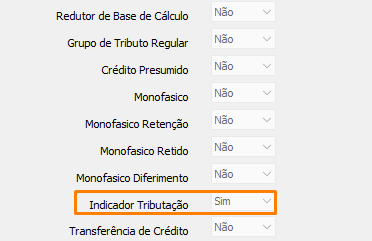

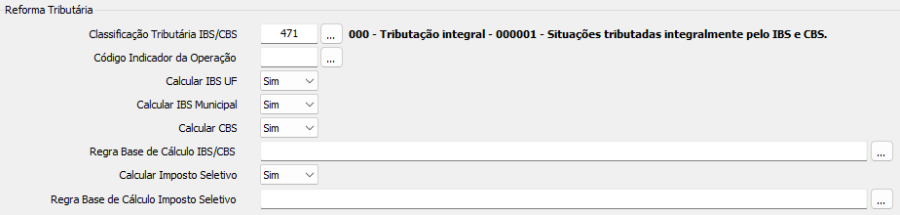

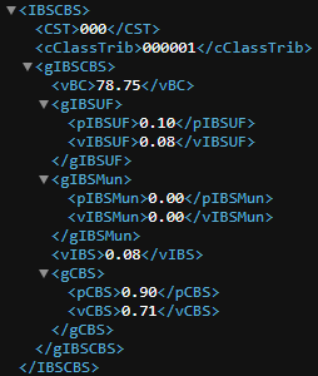

¶ CST 000 - Tributado Integralmente

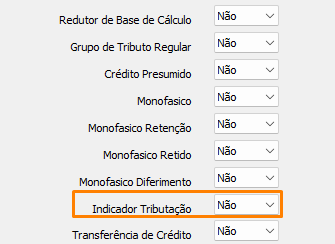

1. Verifique no cadastro da Classificação Tributária que será utilizada se o campo Indicador de Tributação está devidamente configurado como “Sim”.

2. Configure a Natureza de Operação que será utilizada na emissão, selecionando corretamente o CST e a Classificação Tributária, bem como informando os tributos que deverão ser calculados na operação.

3. Configure as alíquotas de IBS, CBS e Imposto Seletivo conforme a necessidade da operação.

4. Na emissão da NF-e, preencha as informações gerais e os dados do item, selecione a natureza de operação previamente configurada e, em seguida, transmita a nota fiscal.

5. Trecho específico do item no XML, referente aos impostos IBS/CBS:

¶ CST 200 - Alíquota reduzida

1. Verifique no cadastro da Classificação Tributária que será utilizada se os campos de redução dos tributos estão devidamente configurados com os percentuais corretos.

2. Configure a Natureza de Operação que será utilizada na emissão, selecionando corretamente o CST e a Classificação Tributária, bem como informando os tributos que deverão ser calculados.

3. Configure as alíquotas de IBS, CBS e do Imposto Seletivo de acordo com a operação desejada.

4. Durante a emissão da NF-e, preencha as informações gerais e os dados do item, selecione a natureza de operação previamente configurada e, em seguida, transmita a NF-e.

5. Trecho específico do item no XML, referente aos tributos IBS e CBS:

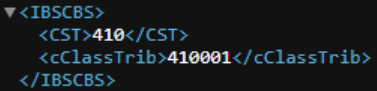

¶ CST 410 - Imunidade e Não Incidência

1. Verifique no cadastro da Classificação Tributária que será utilizada se o campo Indicador de Tributação está devidamente configurado como “Não”.

2. Configure a Natureza de Operação que será utilizada na emissão, selecionando o CST e a Classificação Tributária, e definindo a opção para não calcular os tributos.

3. Durante a emissão da NF-e, preencha as informações gerais e os dados do item, selecione a natureza de operação previamente configurada e, em seguida, transmita a nota fiscal.

4. Trecho específico do item no XML, referente aos tributos IBS e CBS:

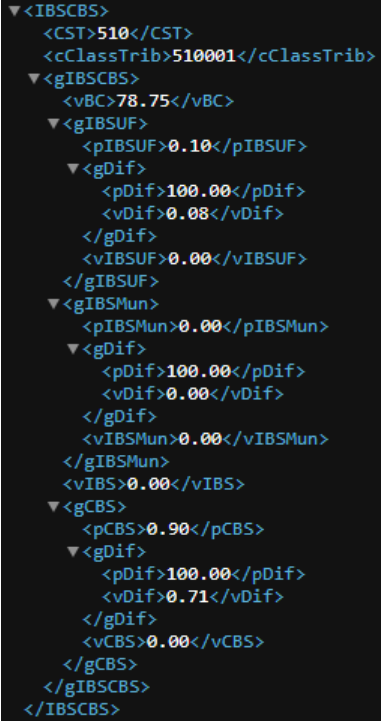

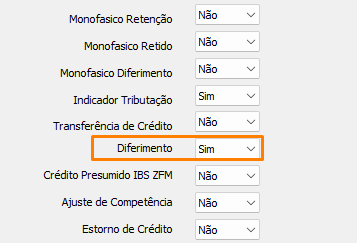

¶ CST 510 - Diferimento

1. Verifique no cadastro da Classificação Tributária que será utilizada se o campo Diferimento está configurado como “Sim” e se os percentuais de diferimento estão devidamente preenchidos.

2. Configure a Natureza de Operação que será utilizada na emissão, selecionando corretamente o CST e a Classificação Tributária, e informando os tributos que deverão ser calculados.

3. Configure as alíquotas de IBS, CBS e do Imposto Seletivo conforme a necessidade da operação.

4. Na emissão da NF-e, preencha as informações gerais e os dados do item, selecione a natureza de operação configurada e, em seguida, transmita a nota fiscal.

5. Trecho específico do item no XML, referente aos tributos IBS e CBS:

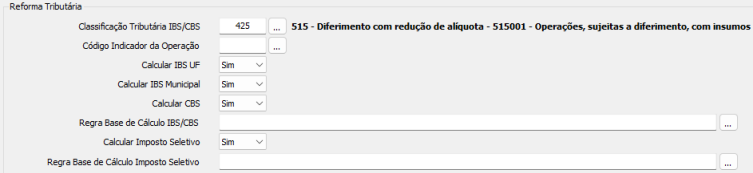

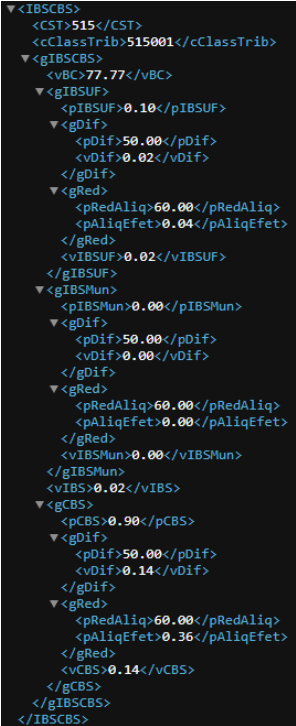

¶ CST 515 - Diferimento com redução de alíquota

1. Verifique no cadastro da Classificação Tributária que será utilizada se o campo Diferimento está configurado como “Sim” e se os percentuais de diferimento e de redução estão devidamente preenchidos e corretos.

2. Configure a Natureza de Operação que será utilizada na emissão, selecionando corretamente o CST e a Classificação Tributária, e informando os tributos que deverão ser calculados.

3. Configure as alíquotas de IBS, CBS e do Imposto Seletivo de acordo com a operação desejada.

4. Durante a emissão da NF-e, preencha as informações gerais e os dados do item, utilize a natureza de operação previamente configurada e, em seguida, transmita a nota fiscal.

5. Trecho específico do item no XML, referente aos tributos IBS e CBS:

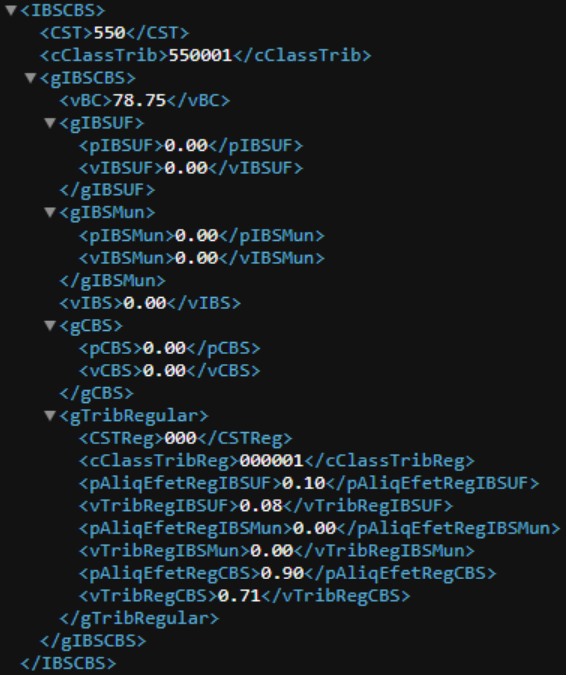

¶ CST 550 - Suspensão

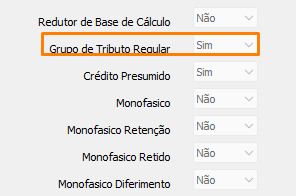

1. Verifique no cadastro da Classificação Tributária que será utilizada se o campo Grupo de Tributo Regular está configurado como “Sim” e se os campos CST e Classificação Tributária Regular estão devidamente configurados.

2. Configure a Natureza de Operação que será utilizada na emissão, selecionando o CST e a Classificação Tributária, e definindo a opção para não realizar o cálculo dos tributos.

3. Durante a emissão da NF-e, preencha as informações gerais e os dados do item, utilize a natureza de operação previamente configurada e, em seguida, transmita a nota fiscal.

4. Trecho específico do item no XML, referente aos tributos IBS e CBS:

⚠️ Importante!

Para mais informações, acesse o link de Dúvidas Frequentes e links úteis clicando aqui.